Compilation sur les prévisions des banques – Décembre

La Banque du Canada s’adoucit et les banques sondées sont divisées

Le 5 décembre dernier, la Banque du Canada a adopté une approche accommodante et maintenu son taux du financement à un jour en invoquant le ralentissement de la croissance mondiale, une baisse des investissements des entreprises découlant de l’incertitude commerciale et les coups durs subis par le secteur de l’énergie alors que les prix du pétrole ont dégringolé.[1] Le gouverneur de la Banque du Canada, M. Stephen Poloz, a souligné que les tensions commerciales entre les États-Unis et la Chine constituent le principal risque pour l’économie.[2]

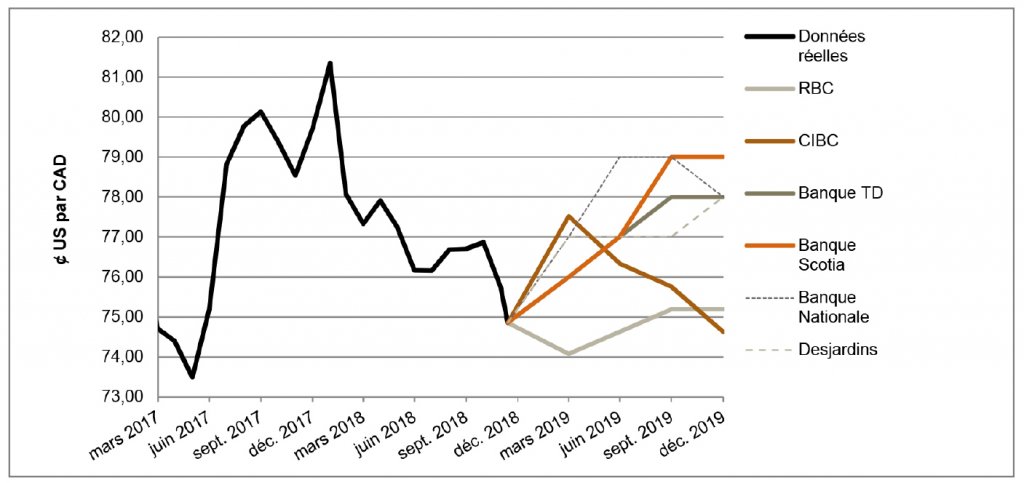

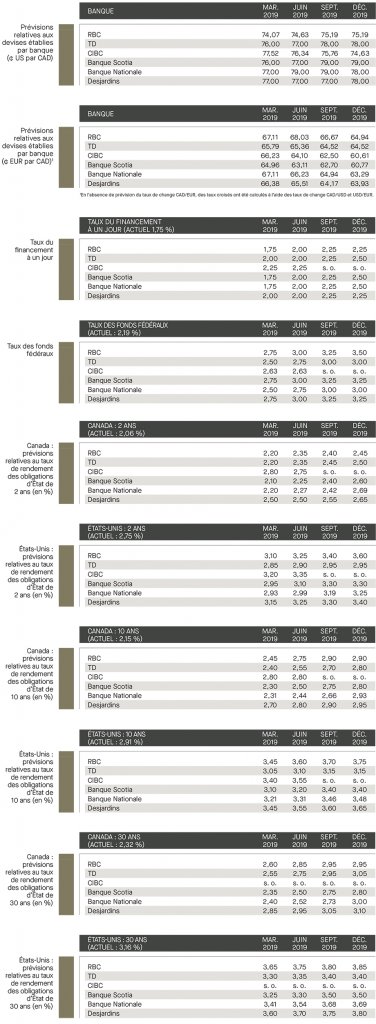

La CIBC indique qu’il est probable que le dollar canadien regagne du terrain au cours du premier trimestre de 2019 en raison de la remontée des prix du pétrole et de la hausse du taux directeur par la Banque du Canada. La Banque Nationale et la Banque Scotia partagent ce point de vue. La Banque Scotia ajoute même que le dollar canadien bénéficiera vraisemblablement de la perte de vitesse du dollar américain attribuable aux déficits commercial et budgétaire importants aux États-Unis. La Banque TD, quant à elle, fait preuve de prudence en affirmant que la vigueur du dollar canadien dépend des risques circonstanciels en provenance de nos voisins du Sud, notamment l’incertitude liée aux politiques et la hausse des tarifs douaniers. La CIBC mentionne également qu’elle s’attend à ce que le dollar américain perde de la valeur en 2020 en raison d’un ralentissement de l’économie aux États-Unis et de mesures restrictives appliquées par l’État, qui viendront sérieusement plomber la croissance. Dans l’ensemble, les banques sondées ne s’entendent pas sur la valeur future de la paire de devises jusqu’à la fin de 2019 : la Banque TD, la Banque Nationale, Desjardins et la Banque Scotia prévoient que le taux s’établira entre 78,0 et 79,0 ¢ US/CAD, alors que la CIBC et RBC estiment qu’il sera plutôt entre 74,6 et 75,2 ¢ US/CAD.

La Banque centrale européenne a mis fin aux programmes d’achat d’obligations en 2018 et l’incertitude vient miner les perspectives pour 2019

Le 14 décembre, la Banque centrale européenne (« BCE ») a annoncé qu’elle n’apporterait aucun changement à sa politique monétaire et qu’elle s’attend à ce que ses principaux taux d’intérêt demeurent aux niveaux actuels, au moins jusqu’à la fin de l’été 2019, voire aussi longtemps que nécessaire pour conserver un taux d’inflation qui frôle les 2 % à moyen terme. En outre, la BCE a confirmé qu’elle mettra un terme au programme d’achat d’actifs à la fin de 2018, en soulignant qu’elle continuera de réinvestir les liquidités générées par les obligations aussi longtemps qu’il le faudra pour maintenir un niveau acceptable de liquidités et de mesures d’assouplissement monétaire.[3] Le président de la BCE, Mario Draghi, a mentionné que les incertitudes persistantes liées aux facteurs géopolitiques, la menace protectionniste, les vulnérabilités des marchés émergents et la volatilité des marchés des capitaux constituent des risques pour la zone euro.[4]

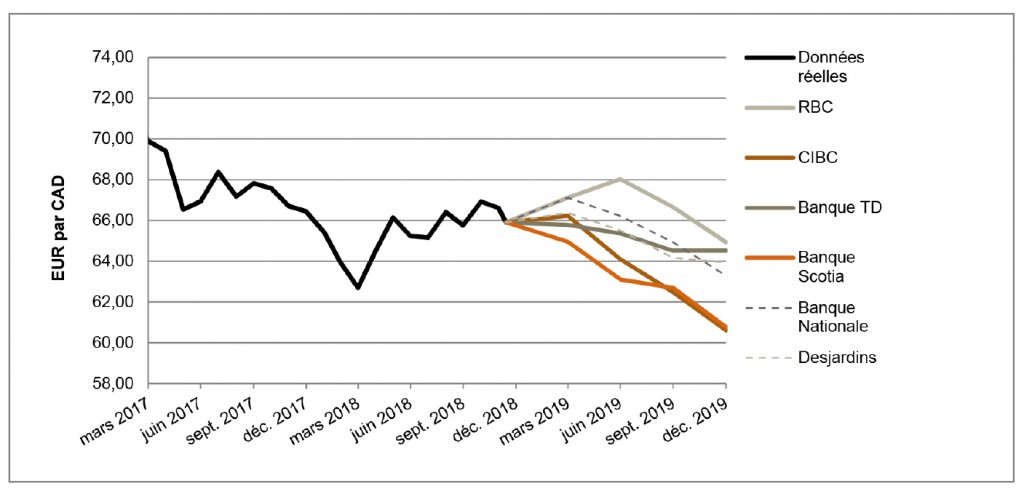

La CIBC a revu à la baisse ses prévisions de hausse de l’euro en raison des plus récents soubresauts. La Banque Nationale indique que l’euro a la capacité d’effectuer une remontée en 2019, mais qu’il devra faire face à de l’adversité causée par des conflits internes qui persistent dans la zone euro. RBC indique qu’un regain de croissance de l’euro pour le quatrième trimestre est peu probable, étant donné les résultats décevants pour le troisième trimestre. Dans l’ensemble, les banques sondées prévoient que les taux pour la paire de devises s’établiront entre 60,8 et 64,9 EUR/CAD tout au long de 2019.

On s’attend à ce que la Réserve fédérale américaine relève les taux en décembre, mais rien n’est moins sûr pour la Banque du Canada

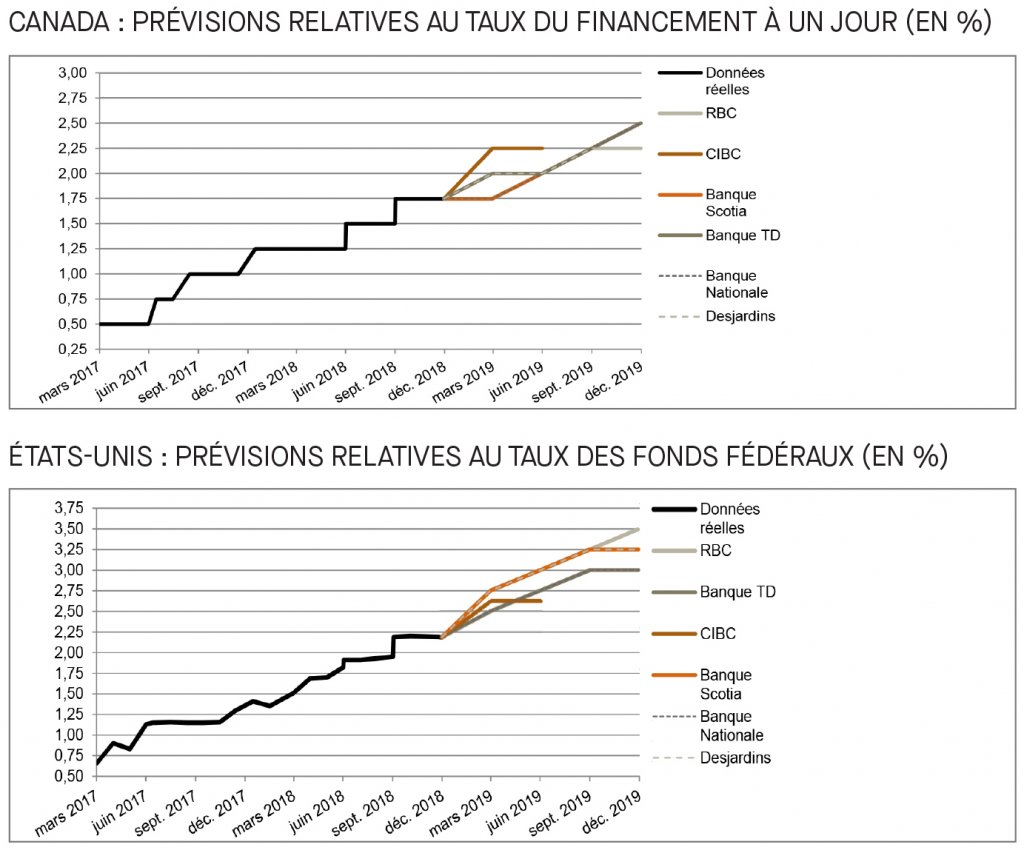

Comme la Banque du Canada n’a pas modifié son taux du financement à un jour le 5 décembre, la Banque Nationale a mentionné qu’une hausse en janvier 2019 était de moins en moins probable. Pour sa part, RBC soutient que la Banque du Canada ne devrait pas procéder à une hausse de taux avant le deuxième trimestre de 2019, compte tenu de l’évolution récente des prix du pétrole. Les banques sondées prévoient que la Banque du Canada procédera à au moins deux autres hausses de taux d’ici le quatrième trimestre de 2019, et la Banque TD, la Banque Nationale et la Banque Scotia en prévoient trois. Pendant ce temps, la Réserve fédérale américaine a relevé à nouveau ses taux le 19 décembre. Dans un document publié préalablement à cette hausse, la Banque TD constatait que la Fed allait vraisemblablement continuer de resserrer sa politique monétaire en 2019 en raison de facteurs comme les contraintes de capacité, qui comprennent la pénurie de main-d’œuvre et la hausse des coûts des intrants. Dans l’ensemble, les banques sondées s’entendaient pour dire que la Réserve fédérale américaine procédera à une dernière hausse en décembre et elles ont eu raison.

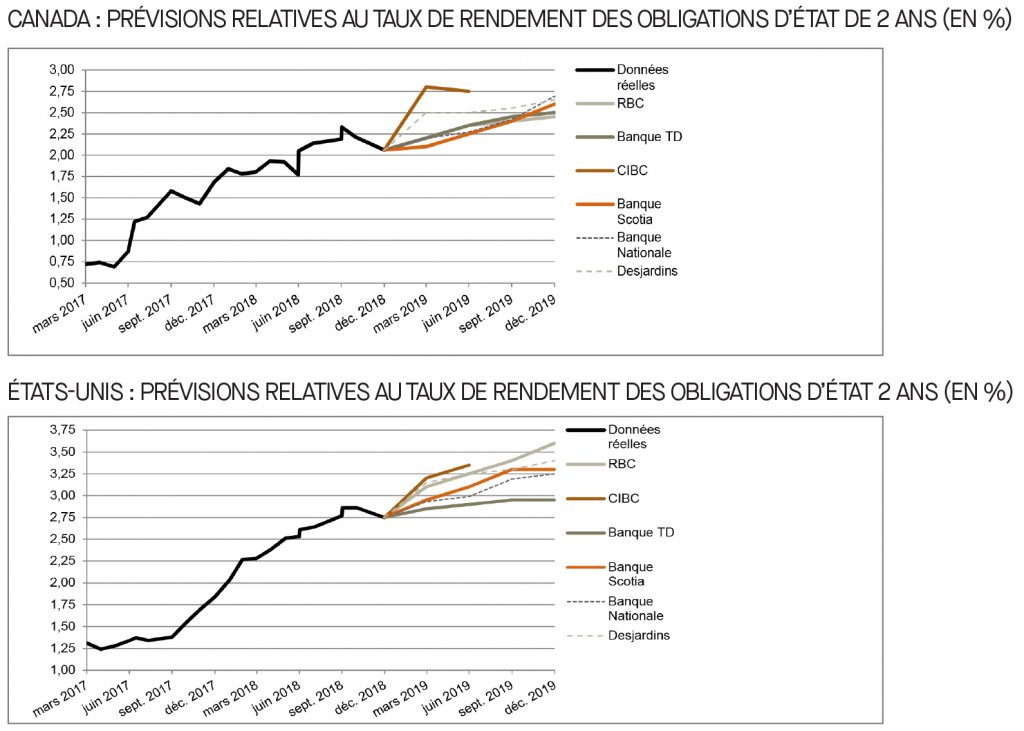

Les prévisions de rendement des obligations d’État à 2 ans des États-Unis et du Canada ont été revues à la baisse

Depuis la compilation du mois dernier, les banques sondées ont apporté des ajustements à la baisse à leurs prévisions pour le rendement des obligations d’État canadiennes et américaines à 2 ans. La Banque Nationale et la Banque TD ont indiqué que la diminution des prévisions pour l’inflation et l’intensification des incertitudes commerciales à l’échelle mondiale justifiaient cette révision à la baisse. La baisse du rendement des obligations d’État à 2 ans du Canada découle de la chute des prix du pétrole et de la réduction des dépenses de consommation. Mais malgré cette baisse, les banques sondées s’entendent toutes pour dire que la tendance pour les rendements des obligations d’État à 2 ans du Canada et des États-Unis est à la hausse.

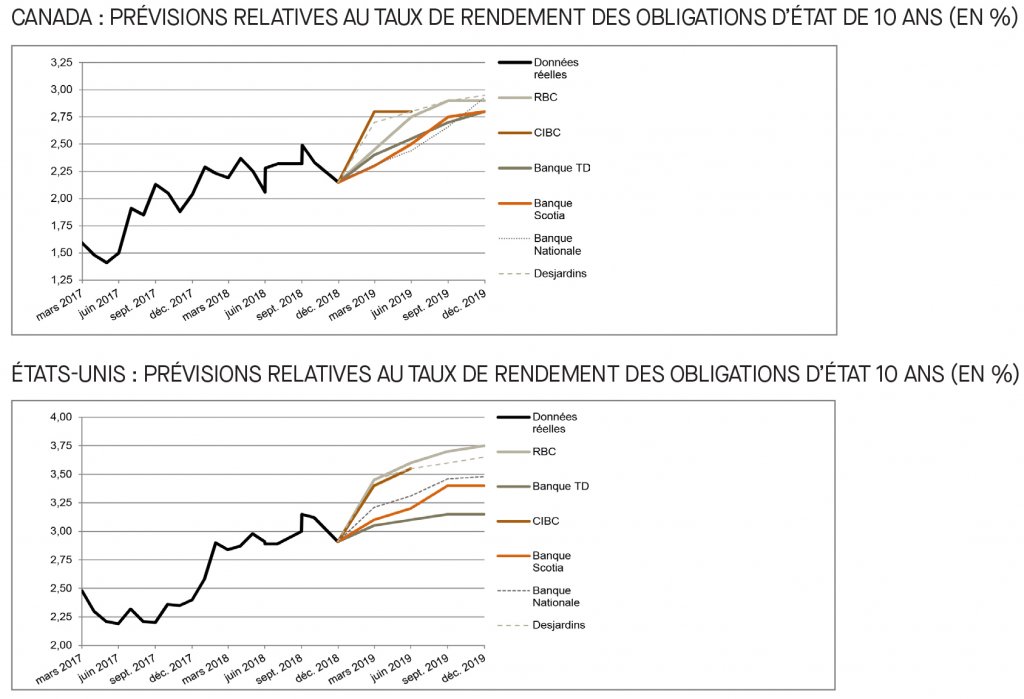

Les prévisions de rendement des obligations d’État à 10 ans ont été revues à la baisse, mais la tendance à la hausse se maintient

Les prévisions de rendement des obligations d’État à 10 ans ont été revues à la baisse, alors que la Banque TD prévoit une amélioration du rendement des obligations canadiennes en 2019 compte tenu des hausses du taux directeur, du taux d’inflation et de la prime associée aux obligations à long terme. Du côté américain, la Banque Nationale soutient que l’ajustement à la baisse est attribuable au très grand volume de l’offre nette de nouvelles obligations que l’on attendait. Dans l’ensemble, les banques sondées s’entendent pour dire que le rendement des obligations d’État à 10 ans continuera d’augmenter pour s’établir entre 2,8 % et 3,0 % pour le Canada et entre 3,2 % et 3,8 % pour les États-Unis d’ici la fin de 2019.

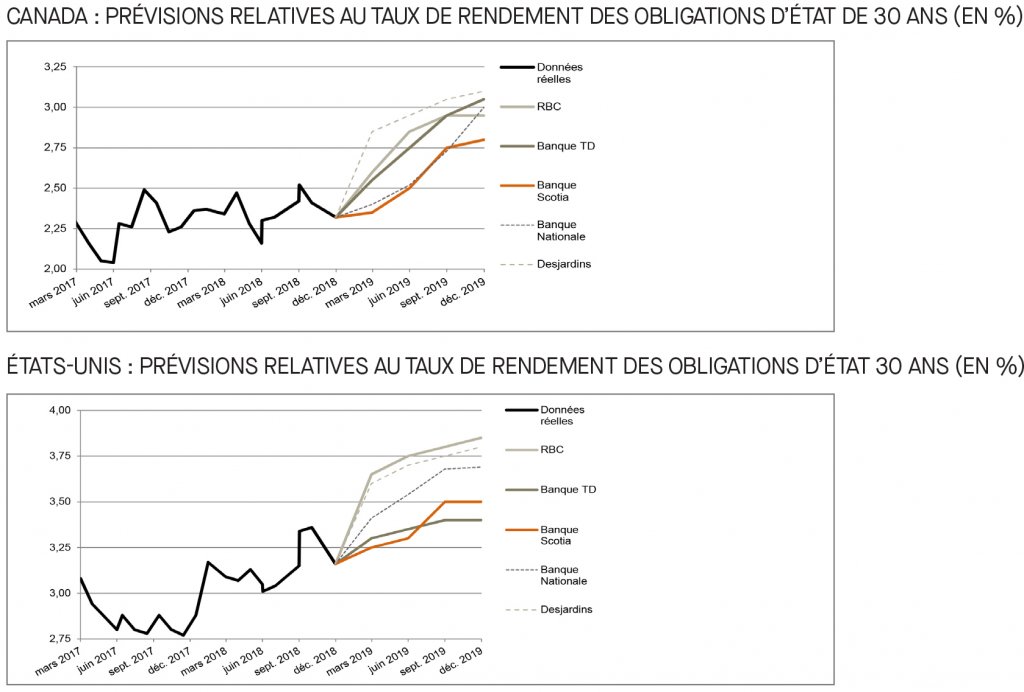

Baisse du rendement des obligations à long terme, révision des prévisions par la plupart des banques sondées

Depuis la publication du mois dernier, la plupart des banques sondées ont revu à la baisse leurs prévisions concernant le rendement des obligations à long terme du Canada. Une exception : Desjardins, qui a rajusté légèrement ses prévisions à la hausse. En ce qui concerne les obligations à long terme des États-Unis, les prévisions ont été revues à la hausse par Desjardins et la Banque Nationale, mais à la baisse par la Banque TD. Ces rajustements de taux n’ont rien d’étonnant compte tenu de l’intensification récente des tensions commerciales à l’échelle mondiale et de perspectives plus instables sur l’économie mondiale. Mais malgré tout, les banques sondées s’attendent toutes à une hausse des rendements des obligations à long terme, tant au Canada qu’aux États-Unis, tout au long de 2019.

[1] https://www.banqueducanada.ca/2018/12/fad-communique-2018-12-05/?_ga=2.196545775.2122272505.1545405676-966283419.1545405676

[2] https://www.banqueducanada.ca/2018/12/discours-du-gouverneur-poloz-sur-les-vulnerabilites-financieres-et-les-risques-economiques/?_ga=2.196545775.2122272505.1545405676-966283419.1545405676

[3] https://www.ecb.europa.eu/press/pr/date/2018/html/ecb.mp181213.fr.html

[4] https://www.ecb.europa.eu/press/pressconf/2018/html/ecb.is181213.fr.html